A partir de 1º de julho deste ano, pessoas jurídicas que utilizarem os benefícios fiscais especificados no Anexo Único da referida Instrução Normativa deverão apresentar a DIRBI, contendo informações detalhadas sobre os benefícios aproveitados.

Para os períodos de janeiro a maio de 2024, a apresentação deverá ocorrer até 20 de julho deste ano. Ressalta-se que as empresas optantes pelo Simples Nacional estão dispensadas da apresentação desta declaração.

A DIRBI deve ser elaborada utilizando os formulários específicos disponíveis no e-CAC, acessível pelo site da Receita Federal do Brasil. O envio deve ser feito até o vigésimo dia do segundo mês subsequente ao período de apuração. Caso o benefício ou regime não estejam na listagem exibida na tela, o pedido deve ser protocolado pelo Portal e-CAC, por meio da funcionalidade “Legislação e Processo” / “Processos Digitais (e-Processo)” / “Solicitar Serviço via Processo Digital”. Deve-se selecionar a Área de Concentração de Serviço: “Regimes Especiais”.

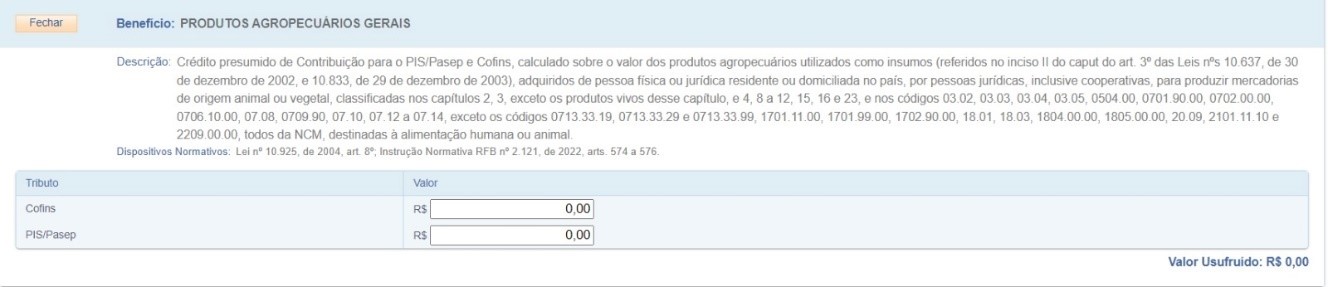

Para ilustrar o processo de preenchimento, apresentamos abaixo um dos campos referentes aos benefícios enquadrados na DIRBI:

Será necessário selecionar o período de declaração e os benefícios fiscais usufruídos, inserindo os valores mensais dos tributos correspondentes. Adicionalmente, a DIRBI deverá conter informações detalhadas sobre os valores de crédito tributário relacionados aos impostos e contribuições que deixaram de ser recolhidos devido aos incentivos, renúncias, benefícios e imunidades de natureza tributária listados no Anexo Único.

Importante destacar que, conforme a Medida Provisória nº 1.227/2024[1], empresas que se utilizam de benefícios fiscais de modo indireto, por meio de coabilitação, também estão obrigadas a declarar a DIRBI.

Para os benefícios referentes à Contribuição Social sobre o Lucro Líquido (CSLL) e ao Imposto de Renda da Pessoa Jurídica (IRPJ), as regras são as seguintes:

Períodos de apuração trimestral: As informações devem ser incluídas na declaração correspondente ao mês de encerramento do período de apuração.

Períodos de apuração anual: As informações devem ser incluídas na declaração correspondente ao mês de dezembro.

Portanto, os contribuintes beneficiados devem estar atentos ao cumprimento desta nova declaração. Os valores informados devem estar em conformidade com as operações registradas nos EFD-Contribuições, EFD-ICMS/IPI, ECF, e outras obrigações pertinentes. É importante destacar que essas informações podem ser alvo de cruzamento pela Receita Federal, exigindo precisão e conformidade na gestão dos benefícios.

[1] Art. 2º A pessoa jurídica que usufruir de benefício fiscal deverá informar à Secretaria Especial da Receita Federal do Brasil, por meio de declaração eletrônica, em formato simplificado: […] § 2º Sem prejuízo de outras disposições previstas na legislação, a concessão, o reconhecimento, a habilitação, a coabilitação e a fruição de incentivo, a renúncia ou o benefício de natureza tributária de que trata este artigo fica condicionado ao atendimento dos seguintes requisitos: I – regularidade quanto ao disposto no art. 60 da Lei nº 9.069, de 29 de junho de 1995, no art. 6º, caput, inciso II, da Lei nº 10.522, de 19 de julho de 2002, e no art. 27 da Lei nº 8.036, de 11 de maio de 1990; II – inexistência de sanções a que se refere o art. 12, caput, incisos I, II e III, da Lei nº 8.429, de 2 de junho de 1992, o art. 10 da Lei nº 9.605, de 12 de fevereiro de 1998, e o art. 19, caput, inciso IV, da Lei nº 12.846, de 1º de agosto de 2013; III – adesão ao Domicílio Tributário Eletrônico – DTE, conforme estabelecido pela Secretaria Especial da Receita Federal do Brasil; e IV – regularidade cadastral, conforme estabelecido pela Secretaria Especial da Receita Federal do Brasil.